El auge del rublo estimula la recuperación del mercado ruso

Este año subirán las matriculaciones en Rusia después de un paréntesis de casi cinco años. La recuperación de la divisa rusa, el precio del petróleo y la confianza del consumidor tendrán como resultado un leve alza de las matriculaciones respecto a 2016. Los fabricantes ya lo notan.

Rusia estaba llamada a ser la zona de Europa (aceptando barco como animal acuático) que más coches iba a comprar al año, incluso por delante de Alemania. Las aspiraciones eran muy fuertes, pero llegó el gran frenazo a finales de 2013. Por un lado, los precios del petróleo no eran tan altos, y es una de las principales exportaciones rusas.

A continuación vino la crisis de Ucrania. La ex república soviética tuvo un fuerte movimiento de protesta a partir de noviembre de 2013 -el Euromaidán- que concluyó con la destitución del presidente Viktor Yanukóvich, amigo de Moscú. Aprovechando la debilidad del nuevo gobierno, los rusos se quedaron la Península de Crimea, así porque sí.

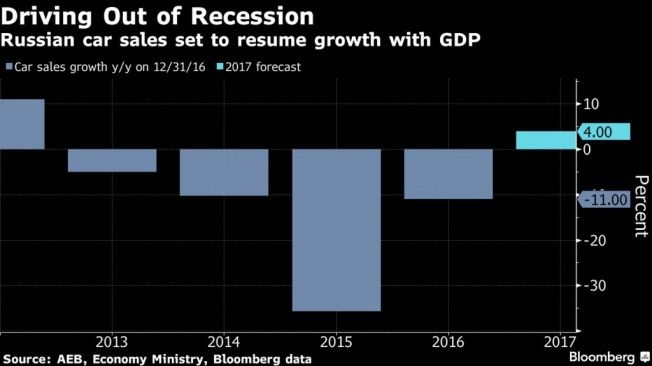

Las reacciones internacionales no tardaron en llegar, y Rusia empezó a sufrir fuertes sanciones internacionales. Además, el rublo empezó a perder cotización, y el mercado ruso frenó su crecimiento en seco. 2015 fue un año especialmente malo, como puede apreciarse en el siguiente gráfico elaborado por Bloomberg:

Evolución del mercado ruso entre 2012 y 2017 (previsión) - Fuente: Bloomberg

En 2012 se habían vendido casi tres millones de unidades, un volumen muy respetable. A finales de 2016 no se llegó ni al millón y medio, por lo que hablamos de una caída de más del 50% en muy poco tiempo. Eso sí, en noviembre llegó el primer mes en positivo después de dos años seguidos. La previsión para 2017 es crecer un 4%, pero falta todavía para recuperar esos tres millones de unidades, las previsiones apuntan a casi 1.500.000 unidades.

La subida de precios generalizada espantó a los compradores

En solo un año, el rublo ha recuperado un 20% de cotización frente al dólar. Los fabricantes que no son genuinamente rusos importan muchos componentes del exterior, por lo que con un rublo débil habían tenido que pagar mucho más para recibir los componentes. Se han perdido ingentes cantidades de dinero en esta etapa.

Los locales, como es el caso de AvtoVAZ (asimilado dentro de la Alianza Renault Nissan), importan muy pocas piezas, por lo que su exposición al desastre ha sido más baja. Hay fabricantes que no han aguantado la presión, véase General Motors, que hizo las maletas en 2015 al no conseguir rentabilidad.

Para finales de 2017 o principios de 2018 algunos fabricantes volverán a ganar dinero en Rusia. Por ejemplo, para la unidad rusa de Volkswagen, una cotización de 65-67 rublos por euro es suficiente. Ahora mismo la divisa rusa cotiza a 60,2 unidades por cada euro, o lo que es lo mismo, 1 rublo vale 16,6 céntimos.

Existe una demanda de coches en Rusia que se ha estado retrasando a la espera de tiempos mejores. Por otro lado, como el crudo ha recuperado altura, Rusia ingresa más dinero y la economía se empieza a dinamizar. Según suba la confianza del consumidor, las ventas se irán estabilizando.

5 grandes fabricantes se reparten el 38% del mercado ruso

Las marcas que más venden son Lada, Kia, Hyundai, Renault y Toyota, en ese orden, tomando los datos de 2016. Los coreanos se han beneficiado también de una menor exposición a las fluctuaciones de la divisa rusa. Poco a poco las aguas van a ir volviendo a su cauce. Los prometedores datos para 2020 van a retrasarse unos cuantos años.

La ironía es que en 2017 Rusia debía haber superado a Alemania. La opción rusa era una gran esperanza para los fabricantes por ser un mercado mucho menos saturado que el europeo continental, donde la competencia es muy dura. Además, había una previsión de que los aranceles de importación cayesen y fuese más fácil llevar coches desde fuera.

Rusia es uno de esos países del grupo BRIC, es decir, Brasil, Rusia, la India y China. La creciente clase media y el despegue de esas grandes economías, sumado a una tasa de coches por habitante muy pequeña, promete elevados potenciales de crecimiento. Además, hay menos competencia.

Los mercados donde hay tantos jugadores, como es el caso del europeo, no son tan rentables. Para competir los fabricantes deben ajustar mucho sus precios. En cambio, en mercados parcialmente vírgenes, es más fácil hacer dinero, sobre todo si el mercado se lo reparten unos pocos. Esta es una de las razones por las cuales GM ha renunciado a Europa, prefiere vender menos, pero ganar más dinero, y lo harán principalmente en EEUU y China.