¿Realmente sabemos lo que estamos haciendo? El negro panorama al que se enfrenta el coche eléctrico

La transición al coche eléctrico no sólo depende del desarrollo de la tecnología y de una eficaz expansión de la infraestructura de carga. Un cambio tan profundo en la filosofía del transporte genera problemas adicionales que en unos años prometen ser un serio problema.

La industria automotriz ha sido enviada al frente sin armadura. Los fabricantes deben completar una transición al coche eléctrico para la que no estaban preparados, aunque poco a poco están salvando la papeleta.

Sin embargo, hay más problemas que resolver. Y no son sencillos mientras la industria no encuentre vías alternativas. Nos referimos a las baterías de iones de litio, que se han convertido en la clave del éxito de la industria del vehículo eléctrico, pero que amenazan con ser también su tumba.

Desde enero de 2020 el precio del mismo se ha incrementado en un 900 %

Por el momento, las tecnologías de almacenaje que prescinden de minerales de difícil extracción y producción limitada como el litio, el níquel, el cobalto o el grafito están lejos de llegar al mercado a gran escala.

Por tanto, el futuro del coche eléctrico está en manos de un mercado inestable y con un futuro incierto. Veamos las causas.

Demanda brutal

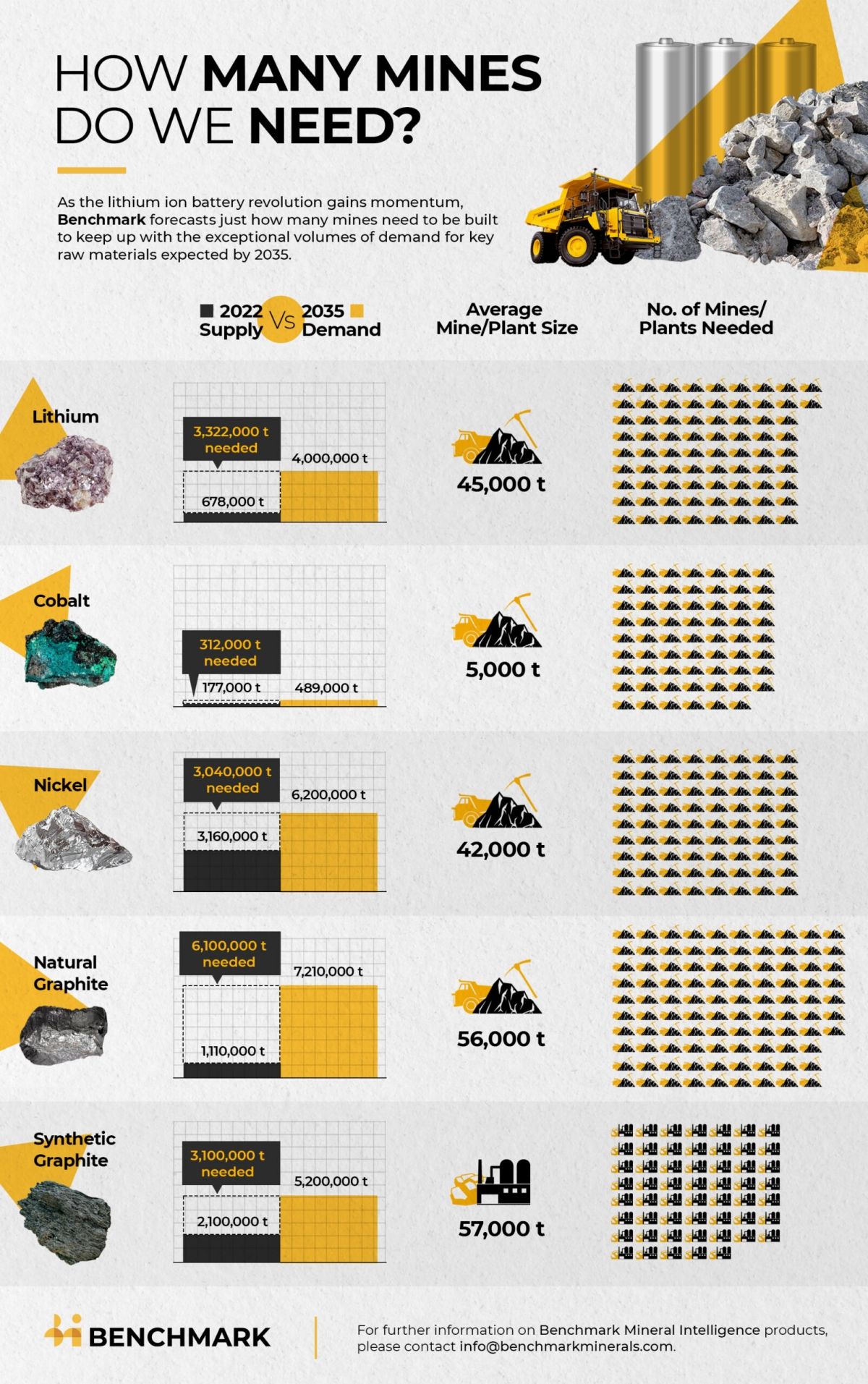

El último informe de situación de Benchmark Mineral Intelligence alerta de lo que se le viene encima a la industria del automóvil y al resto de sectores dependientes de las baterías.

Y es que, la predicción habla de la necesidad de crear 384 nuevas minas de grafito, litio, níquel y cobalto de aquí a 2035 para satisfacer la demanda de vehículos eléctricos y baterías de almacenaje de energía.

Además, si se tiene en cuenta el potencial actual de reciclaje de materias primas, dicho número únicamente se reduce a 336. Esto quiere decir que la demanda de baterías de iones de litio se habrá multiplicado por 6 en 2032.

La demanda de litio

Benchmark apunta que, en lo que respecta al mineral estrella, el litio, serán necesarias 74 nuevas minas de litio con un tamaño promedio de 45.000 toneladas para 2035. En el caso de incluirse los volúmenes previstos de litio reciclado, serían alrededor de 59 minas.

Dado que las minas tardan al menos cinco años en construirse, estas minas deberán estar en funcionamiento para 2033 para evitar un estancamiento de la producción en un sector en el que Australia seguirá siendo el principal productor de litio en esta década.

En el país oceánico, actualmente hay más de 13 minas de litio que producen roca de espodumeno que contiene litio, más del 75 % de la cual se refina en China.

La demanda de grafito

El grafito es esencial en las baterías, ya que es el elemento utilizado para la producción de ánodos. Actualmente, existen 70 minas de grafito, la mayoría en China y África. Y, para 2035, serían necesarias 97 minas más de grafito de un volumen de producción de 56.000 toneladas anuales cada una, sin tener en cuenta el reciclaje.

El grafito sintético, que se mezcla con grafito natural para producir ánodos, se produce utilizando coque de agujas de petróleo o brea de alquitrán de hulla. A consecuencia de ello, sería necesario construir un total de 54 plantas con un tamaño promedio de 57.000 toneladas para 2035.

Sin embargo, si la cantidad de silicio agregado al ánodo de la batería aumenta más de lo que espera Benchmark, entonces la cantidad de nuevas minas de grafito necesarias sería menor.

La demanda de níquel y cobalto

El informe indica que son necesarios 72 nuevos proyectos mineros con un tamaño promedio de 42.500 toneladas para satisfacer la demanda de baterías de níquel refinado.

Sin reciclaje, el mundo necesitaría construir 62 nuevos proyectos de minería de cobalto de 5000 toneladas cada uno para finales de 2035. Sin embargo, el reciclaje tendrá un mayor impacto en la extracción de cobalto. Con los volúmenes reciclados previstos, ese número se reduce casi a la mitad, a 38.

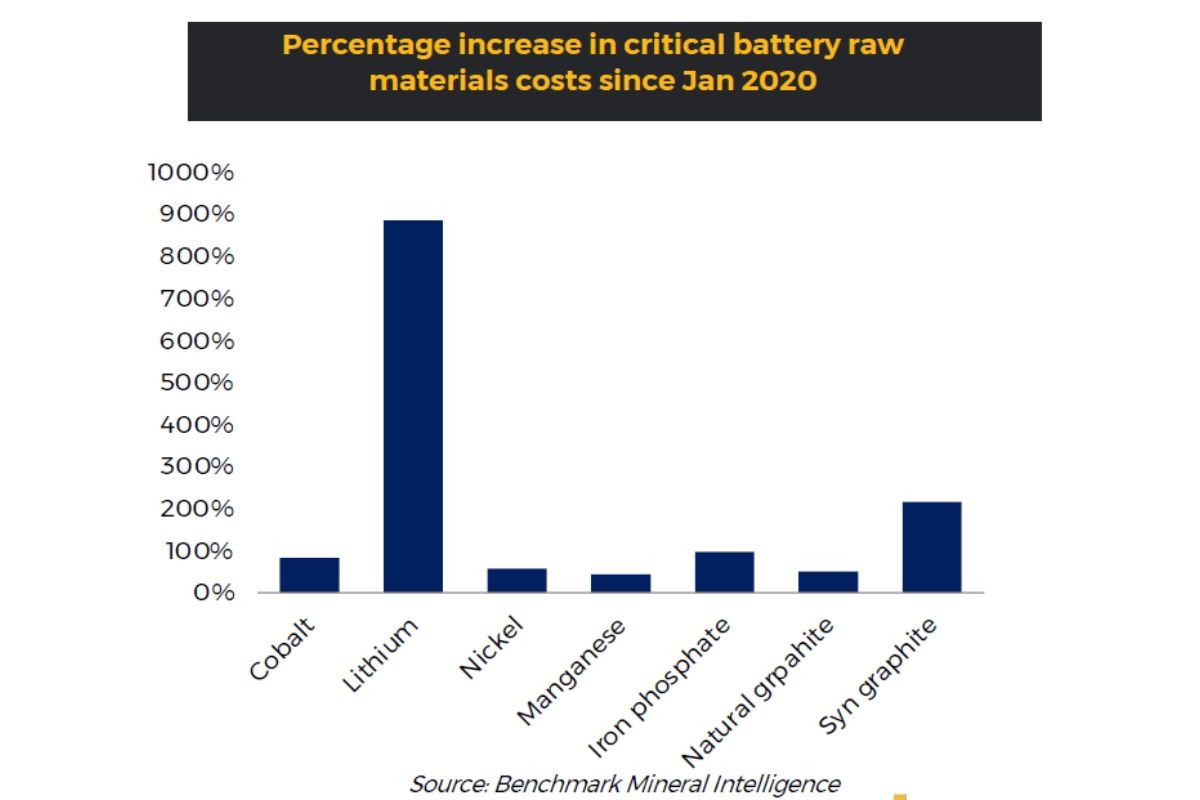

El desorbitado precio del litio

Pero si el suministro de materias primas necesarias para la fabricación de baterías es un problema a afrontar en un futuro, el precio de dichos materiales también lo es.

Especialmente el del litio, que desde que llegara a máximos históricos en abril, se ha mantenido estable contra todo pronóstico. Y esto no es bueno, pues desde enero de 2020 el precio del mismo se ha incrementado en un 900 %.

De hecho, el siguiente material relacionado con las baterías que más ha incrementado su valor, el grafito sintético, ha elevado su precio en algo más de un 200 % en ese mismo periodo.

Además, los precios del carbonato de litio técnico y de grado de batería de China continúan aumentando. Eso contrasta marcadamente con otros metales para baterías como el cobalto y el níquel, cuyos precios han caído este año.

En estos primeros 9 meses de 2022, los precios del carbonato de litio chino para baterías han aumentado un 90 %, mientras que el hidróxido de litio ha aumentado un 127 %.

Las marcas saben que el futuro es complicado, por lo que están maniobrando para hacer frente a la situación. Fabricantes como Ford o Stellantis están firmando acuerdos para bloquear el suministro, lo que ha aumentado la competencia.

Mientras, la política comienza a entrar en juego con movimientos como el del gobierno de Estados Unidos, que está acelerando la demanda con la aprobación de la Ley de Reducción de la Inflación. A su vez, Mercedes-Benz y Volkswagen han suscrito acuerdos con el gobierno canadiense para asegurarse materias primas para baterías.

«La influencia del gobierno ahora está en juego y la estamos viendo con toda su fuerza en Estados Unidos y sólo el comienzo en Canadá», dice Simon Moores, director ejecutivo de Benchmark. «La batería de iones de litio ahora es geopolítica. Y si los vehículos eléctricos significan baterías de iones de litio, entonces los vehículos eléctricos significan minería».

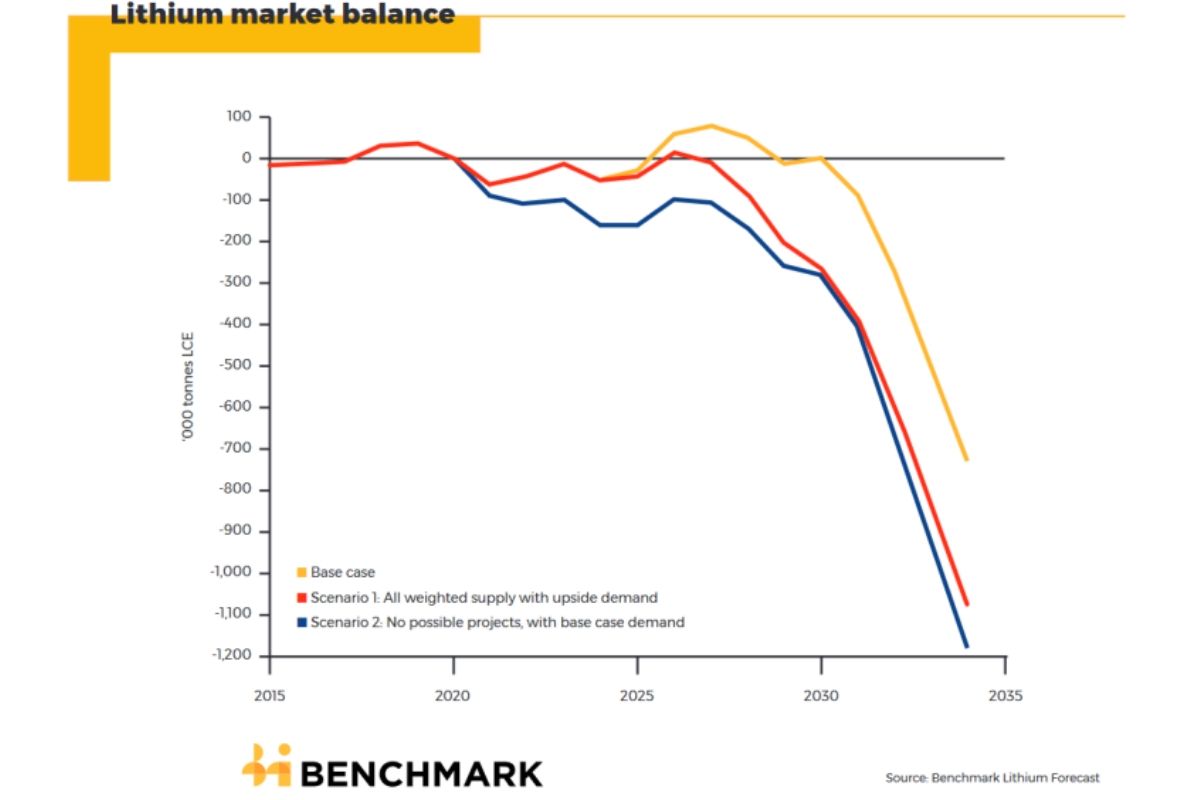

Previsiones a corto y medio plazo

Según informa Benchmark, la demanda de baterías de iones de litio va camino de crecer un 36 % este año a 610 gigavatios-hora (GW/h). Por su parte, el suministro de litio se expandirá un 33 %.

Son varios los elementos que están teniendo su influencia en el precio del litio a corto plazo: el aumento de la demanda de vehículos eléctricos (+34 % en junio), la peor ola de calor y sequía en suroeste de China en 60 años o los cortes de producción para hacer frente a la escasez de energía eléctrica por falta de generación hidroeléctrica en el país asiático.

Todo ello está afectando directamente a un ¼ de la producción de litio en China y también impulsan la subida los altos precios sostenidos de la materia prima de espodumeno de Australia. No en vano, los precios de la espodumena (6 % Li2O) han aumentado un 189 % en lo que va de año.

«Escuchamos del mercado que los inventarios de convertidores son bajos; esto está impulsando la demanda de carbonato y eventualmente tendrá un efecto en cadena en el precio del hidróxido», dice Daisy Jennings-Gray, analista de Benchmark.

Una bajada de los precios tardará en notarse en el mercado

A nivel internacional, el hidróxido de litio todavía se cotiza a niveles muy altos, alrededor de 80.000 dólares por tonelada para pequeños volúmenes de mercado al contado en Europa y América del Norte.

Los precios utilizados en los contratos entre los mineros de litio y los compradores aún se están poniendo al día con los precios del mercado al contado chino a medida que se renegocian, y es probable que pasen de 6 a 12 meses antes de que este proceso finalice por completo en todos los precios contratados, según Benchmark.

De hecho, la minera chilena de litio SQM informa de que su precio promedio de venta de litio fue de 54.000 dólares por tonelada durante el segundo trimestre. «Incluso si el mercado al contado cayera, los precios de los contratos todavía tienen camino por recorrer antes de que se note en 2023», afirma Jennings-Gray.

Benchmark apunta que existirá muy poco margen en la producción adicional de litio hasta 2024. «Un impacto en el sistema hará bajar los precios, pero el impacto no será un exceso de oferta significativo de China», dice Moores, CEO de Benchmark.

A más largo plazo, es probable que el mercado del litio se equilibre alrededor de 2026, lo que empujará los precios a niveles más estables, según el Lithium Forecast de Benchmark.

«Los altos precios están incentivando el gasto de capital acelerado que adelantará el cronograma de una serie de proyectos en etapa de desarrollo. Sin embargo, la velocidad de estas expansiones está luchando para seguir el ritmo de la creciente demanda», apunta Andrew Miller, director de operaciones de Benchmark.

Finalmente, se espera que el déficit de suministro empeore a partir de 2030, ya que la demanda crecerá en otro millón de toneladas de LCE (equivalente de carbonato de litio) en unos pocos años. ¿Realmente está el mundo preparado para completar la transición al vehículo eléctrico?

Fotos: Freepik