La razón que explica por qué las baterías de estado sólido pueden poner en peligro al coche eléctrico

Las baterías de estado sólido están cerca de introducirse en el mercado de los coches eléctricos, ya que son numerosos los fabricantes que han apostado muy fuerte por ellas. Sin embargo, sus mejores prestaciones traen implícito un problema.

Poco a poco, la industria de las baterías evoluciona y el siguiente paso ya ha sido claramente definido por los fabricantes: las baterías de estado sólido prometen un nuevo avance que termine de asentar al coche eléctrico en el mercado.

Mientras el mundo intenta resolver otros problemas que limitan el crecimiento de la movilidad eléctrica, los fabricantes de automóviles y baterías siguen avanzando en dirección a una tecnología más competitiva y rentable.

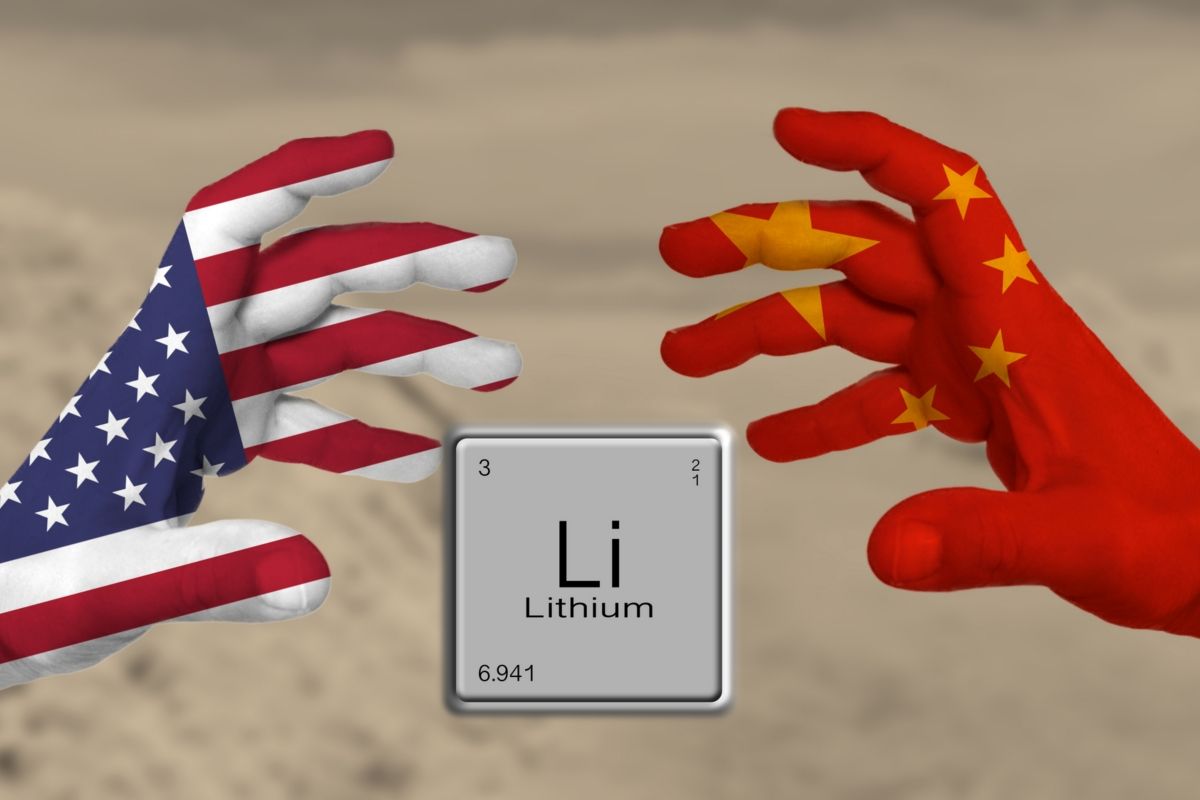

Más del 90% de la producción actual de metal de litio se concentra en China

Las baterías de estado sólido prometen todo eso, ya que ofrecen una densidad energética muy superior y permiten una mayor autonomía, a la par que un menor tiempo de recarga. Todo ello redunda en una reducción de costes, ya que es posible obtener lo mismo con mucho menos.

El ánodo de litio

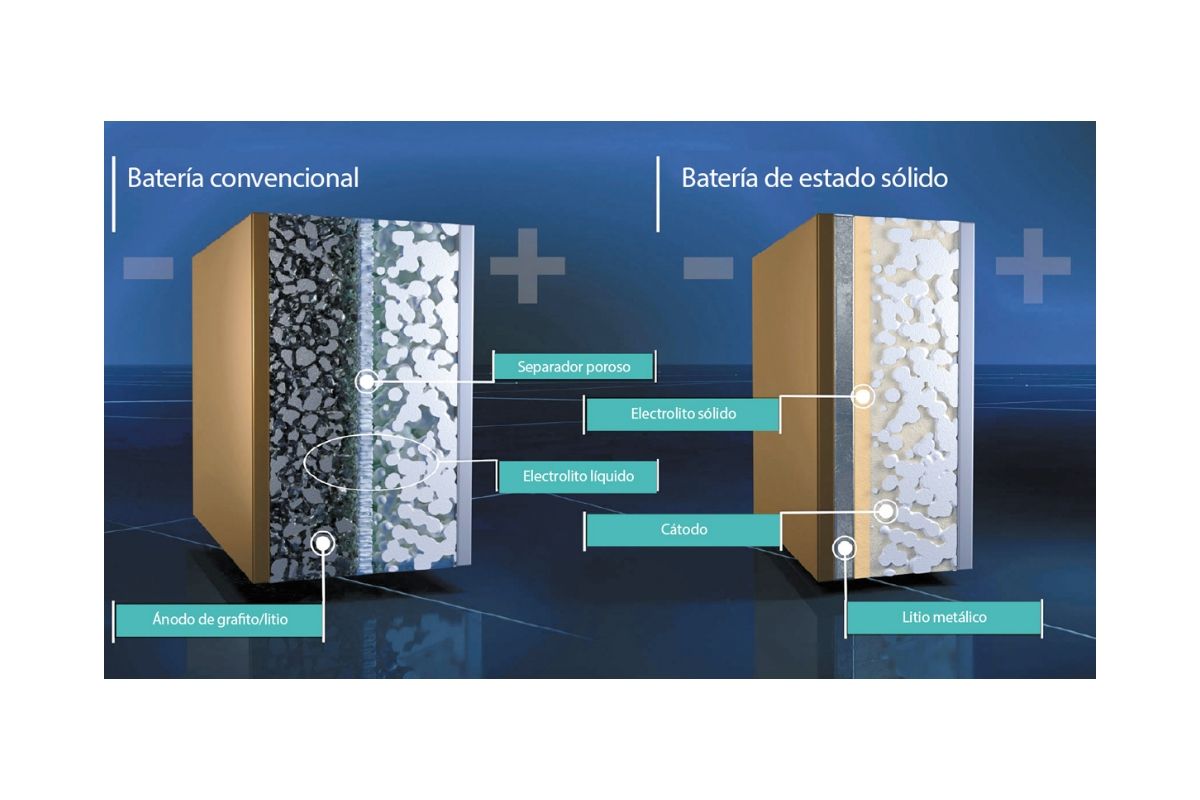

Pero no todo son ventajas en lo referente a las baterías de estado sólido. Mientras las baterías de iones de litio líquidas, es decir, las que actualmente utiliza la industria, necesitan ánodos de grafito, las de estado sólido recurren a un ánodo de metal de litio.

El uso de ánodos de metal de litio puede aumentar la densidad de energía de la celda de la batería de dos a tres veces cuando se combina con un material de cátodo de iones de litio tradicional. Algunas empresas también buscan emparejar metal de litio con electrolitos líquidos, lo que reduce el riesgo de fuga térmica en comparación con los electrolitos líquidos tradicionales a base de carbonato.

La apuesta es fuerte y fabricantes de automóviles como Volkswagen, Stellantis y Mercedes-Benz -entre muchos otros- han invertido en compañías de baterías de estado sólido. Pero, como habrás deducido, todo esto incrementa notablemente la demanda de litio de lo que se llama «grado de batería», es decir, de suficiente calidad como para ser utilizado en las mismas.

Según estimaciones de Benchmark Mineral Intelligence, la oferta de metal de litio para la elaboración de baterías de estado sólido deberá triplicarse para finales de la presente década, si es que quiere satisfacer la demanda proyectada de esta nueva tecnología.

Esto se traduce en la necesidad de 7700 toneladas anuales de metal de litio de grado de batería, un material que actualmente tiene un coste de entre 300 y 400 dólares por kilogramo en el mercado.

Esto significa que el déficit de productos derivados del litio ya previsto de antemano se agravaría. A ello hay que sumarle que «el metal de litio de alta pureza utiliza 5 veces más litio que carbonato de litio. El cloruro de litio (LiCl) es el precursor químico requerido para la producción de metal de litio, que se puede producir a partir de salmuera o espodumeno», informa Benchmark.

«La ampliación de las baterías de estado sólido cambiará drásticamente el equilibrio del mercado del litio y aumentará la capacidad de la cadena de suministro necesaria para satisfacer esta demanda», confirma Rory McNulty, analista de Benchmark.

El papel de China en el mercado

Como es norma habitual en todos los mercados relacionados con las baterías y las materias primas relacionadas con los coches eléctricos, China domina el suministro de metal de litio.

En este momento, el mercado tiene una capacidad de producción aproximada de 2 GWh de baterías de estado sólido en todo el mundo. Ganfeng Lithium, el principal productor mundial de metal de litio, comenzó en julio la construcción de una planta de producción de este tipo de baterías de 10 GWh.

La compañía china prevé una producción de baterías de metal de litio de 270 GWh para 2030, lo que requeriría 23.100 toneladas de esta materia prima, calcula Benchmark. Esto, en la práctica, es más del doble de la capacidad actual del mercado para suministrar metal de litio.

Más del 90% de esa producción actual se concentra en China, con Livent, Albemarle, Tianqi Lithium, Ganfeng Lithium, Xinghua Lithium y Jin Kunlun acompañando a Ganfeng como mayores suministradores.

Un complejo equilibrio

En este contexto global, la industria automotriz y sus suministradores se enfrentan a un difícil ejercicio de equilibrio entre la necesidad de satisfacer una demanda creciente y la duda de en qué momento iniciar una expansión a gran escala de la capacidad de producción.

Esto último no puede hacerse de un día para otro y hacerlo antes que que la tecnología esté probada y asentada en el mercado generaría enormes pérdidas de capital. Por el contrario, esperar demasiado, «puede resultar en que los competidores consuman los contratos de suministro y exploten las economías de escala para obtener ventajas significativas en los precios», señala Benchmark.

«Para eliminar el riesgo de este proceso, es fundamental que las grandes empresas de litio y los desarrolladores de tecnología de baterías de metal de litio se comuniquen durante todo el proceso de comercialización para garantizar un equilibrio entre la oferta y la demanda», solicita McNulty.

¿Sabrá la industria sortear una nueva dificultad asociada a la acelerada transición al coche eléctrico que ha tenido que afrontar?